銀行に預けるより“保険に預ける”?見落とされがちな資産の守り方 2025-10-14 15:51:36

銀行に預けるより“保険に預ける”?見落とされがちな資産の守り方

目次

はじめに:金利0.001%の時代に「預け方」を変える

「とりあえず銀行に預けておけば安心」

——そう考える人は、今も少なくありません。

しかし、超低金利が続くいま、銀行預金ではお金が「守られているようで、実は減っている」現実をご存じでしょうか。

たとえば、金利が0.001%の普通預金に100万円を1年間預けても、利息はたった10円。

一方で、物価は年2%ずつ上がっていく時代。つまり、実質的にはお金の価値が目減りしているのです。

そんな中、最近注目されているのが「保険に預ける」という選択。

保険というと「もしものときの保障」のイメージが強いですが、実は“資産を守る器”としての側面も持っています。

保険が「貯蓄の代わり」になる理由

「保険に預ける」と聞くと違和感を持つかもしれませんが、

じつは終身保険や養老保険、個人年金保険などには貯蓄性があります。

これは、掛け捨てではなく「支払った保険料の一部が積み立てられるタイプ」の保険です。

◎終身保険のしくみ

終身保険は、一生涯の死亡保障を持ちながら、解約返戻金という形でお金が貯まる仕組みになっています。

たとえば月2万円を20年間支払うと、累計480万円。

60歳時点で解約した場合、返戻率が105〜110%になっていることもあります。

つまり、預けておくだけで少し増える「保険版の定期預金」といえるのです。

◎個人年金保険のしくみ

こちらは将来の年金を作るための保険です。

支払い期間中に死亡した場合の保障もつきつつ、老後には年金形式で受け取れる。

つまり、「保障+積立」がワンセットになっているのが保険の特徴です。

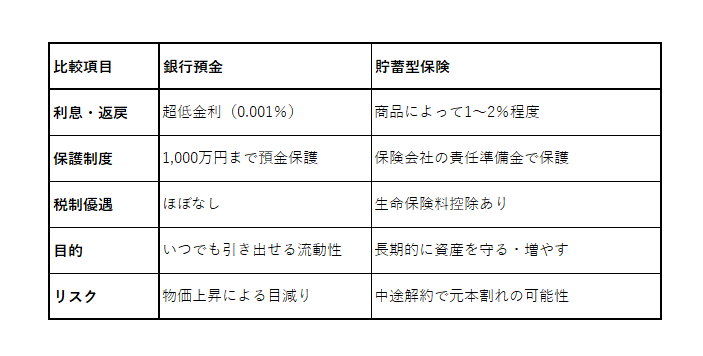

銀行預金との違い:増え方より「減らない安心」

銀行預金と保険の最大の違いは、「お金が減らないように守る仕組み」にあります。

つまり、銀行は“すぐ使うお金”を置く場所。

保険は“減らしたくない大切なお金”を預けておく場所。

そう考えると、両者の役割はまったく異なります。

なぜ「保険で貯める人」が増えているのか?

近年、30代〜40代を中心に「貯蓄型保険」や「外貨建て保険」に資産を分散する人が増えています。

理由は大きく3つあります。

①銀行に置いても増えないから

-

- 物価上昇が続き、円の実質価値が下がるなかで、「何もしない」リスクが意識されている。

②税制面のメリット

-

- 生命保険料控除を使えば、年間最大12万円の所得控除が受けられる。

銀行預金にはない「節税効果」がある。

- 生命保険料控除を使えば、年間最大12万円の所得控除が受けられる。

③リスク分散になる

-

- 銀行・証券・保険と、預け先を分けることでリスクを軽減できる。

特に子育て世代にとっては、**「保障を持ちながら貯める」**という点が魅力です。

「教育費を積み立てつつ、万が一のときは保険金が出る」——これは銀行にはない仕組みです。

注意点:保険で「損をしない」ための3つのポイント

もちろん、保険も万能ではありません。

以下の3点を押さえておくことで、「思っていたより増えなかった」「途中で損した」といった失敗を防げます。

① 短期で解約しない

貯蓄型保険は、契約初期に手数料が多くかかるため、短期間で解約すると元本割れします。

5〜10年以上の長期で続けるのが基本です。

② 利率だけで選ばない

「返戻率が高いから得」というわけではありません。

為替リスク(外貨建て)や保険料の支払い期間など、条件のバランスが大切です。

③ 目的を明確にする

「教育費のため」「老後のため」「相続対策として」など、目的を決めて選ぶことで、無駄のないプラン設計ができます。

実例:保険を“家計の貯金箱”として使うケース

40代男性・会社員のAさんは、20代のころから銀行預金一本。

結婚と子どもの誕生を機に、「教育資金を増やしたい」と相談。

結果、月2万円の終身保険を契約し、20年後に返戻金約530万円(返戻率110%)を受け取れる設計に。

同時に、もしものときは1,000万円の保障も得られるという、まさに“守りながら増やす”プランでした。

Aさんはこう語ります。

「銀行に置いておくより、“目的を持って預ける”感じ。安心感が違います。」

実はこのような事例は増えており、

「教育資金」「老後資金」「相続対策」など、目的別に複数の保険を“貯金箱”のように使い分ける人も増加中です。

家計の中に「流動資金」「生活防衛資金」「長期資金」の3つの“財布”をつくる考え方が広がっています。

さらに注目のトレンド:「インフレに強い保険」

最近では、円安・物価高に対応するため、外貨建て保険や変額保険を活用するケースも増えています。

これらは為替や運用のリスクを伴うものの、長期で見ればインフレ耐性が高く、資産を目減りから守る効果が期待できます。

また、海外金利が上昇している今、外貨建て保険の返戻率は年3〜4%台の商品も登場。

銀行の利息とは比べものにならないパフォーマンスを出すケースもあります。

もちろん為替変動リスクがあるため、“すべてを外貨にする”のではなく、一部を分散するのがポイントです。

銀行と保険、どちらに預けるべき?

答えは「どちらも正しい」です。

大切なのは、お金の性格に合わせて“置き場所”を分けること。

●すぐ使うお金 → 銀行預金

●数年先に使う予定資金 → 積立投資

●長期的に減らしたくない資金 → 保険(貯蓄型)

このように役割を分けることで、

「リスクを取りすぎず」「お金の価値を守る」バランスのよい家計設計ができます。

まとめ:保険は“守るための貯金”という考え方

保険は“もしものときのため”だけではありません。

むしろ今の時代、「お金の安全地帯」として活用する人が増えています。

貯金と投資の中間にある「保険で貯める」という選択肢を知っておくことは、これからの時代の新常識と言えるでしょう。

🔍あなたの家計にぴったりな「預け方診断」

「銀行と保険、どちらに預けたらいいか分からない」

そんな方は、ぜひやさしい保険の無料ライフプラン相談をご利用ください。

▶ [やさしい保険のFP相談はこちらから]

あなたの家計やライフプランに合わせて、

最も効率的に“守れる預け方”を一緒に設計いたします。

-

家計も、保険も、資産運用も!

大事なお金のこと、

どなたでもお気軽にご相談ください。 -

やさしい保険は、税金・年金・保険・ライフプランなど

大事なお金のことを「お金のプロ」に

無料でご相談いただけるサービスです。

VIEW MORE

VIEW MORE